ドル建て金価格が急落中、どこまで下げれば良いのかを考えるヒント

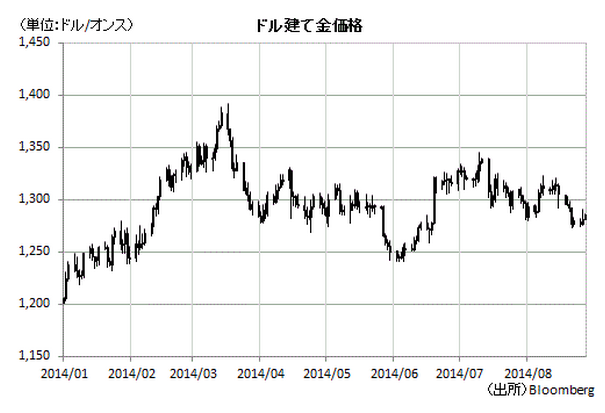

ドル建て金相場が軟化している。8月上旬は1オンス=1,300?1,325ドル水準で取引されていたのが、足元では1,280ドル台まで軟化している。4月から続くボックス圏内での値動きに留まっているが、一時は6月18日以来の安値を更新するなど、上値の重さが再確認できる状況にある。

背景にあるのは、改めて米連邦準備制度理事会(FRB)の利上げに対する警戒感が強くなっていることだ。2008年から続く量的緩和政策(QE)に関しては、今年10月28?29日開催の米連邦公開市場委員会(FOMC)で新規資産購入を停止することがほぼ決定している。残り2ヶ月間、何か米経済環境に劇的な変化をもたらすようなテールリスクが暴発しない限り、ドル紙幣の増刷政策には一応の歯止めが掛かることになる。

この結果、マーケットの焦点はFRBがいつ利上げに踏み切るかにシフトしているが、7月29?30日に開催されたFOMC声明文では「現行のFF金利の目標誘導レンジを資産購入の後も相当な期間維持することが適切になるだろうと引き続き予想している」と記すのみであり、利上げ時期について参考となる情報は提供されていない。

一応は、6月にFOMC参加者を対象とした調査で16人のメンバー中12人が2015年中の利上げを予想していることが確認されている。このため、現在のゼロ金利政策は2015年のいずれかの時点で解除される可能性が高いが、同年のFF金利予想は0.25?3.00%と大きな幅を持っており、マーケットではどのようなペースでFRBの利上げという政策変換を織り込むべきなのか、明確なコンセンサスが形成できない状況になっている。

■FOMC議事録とイエレンFRB議長の講演

こうした中で、先週はFOMC議事録(7月開催分)とイエレンFRB議長の講演という二つの大きなイベントを迎えたことで、マーケットでは議事録と議長の講演内容の一言一句から「利上げはいつなのか」という疑問に対する答えとまでは言えなくても、手掛かりを血眼になって探すことになった。

その結果として得られた結論が、「当局者は利上げ前倒しの可能性も想定している」との警戒感となる。あくまでもFRBの目標達成に向けての雇用やインフレ環境の改善が進んだことを前提にしたものだが、FOMC議事録では多くの参加者が「緩和措置を現在見込まれているよりも早期に引き揚げ始めることが適切になる可能性」を認識していることが明らかになっている。技術的な話もしておくと、7月声明文に盛り込んだ労働参加率の高さに対する懸念が、「近い将来」に修正され利上げを正当化する可能性がある。

更に、これまでマーケットの利上げ期待に徹底抗戦してきたイエレンFRB議長も、今回は利上げ前倒しの可能性に条件付きながらも言及している。「イエレン=ハト派」の固定概念に囚われていたマーケットでは、「どうせFOMC議事録で広がった利上げ期待を打ち消すのだろう」と諦めの境地にあったが、実際には利上げ前倒しに賛成とは言えなくても、反対の意向を示さなかったことが、金融政策見通しをタカ派方向からハト派方向に傾けるきっかけになっている。

これは、ドル増刷政策の停止に加えて、ドルに金利が付く時期が近づいていることを意味し、ドル相場にはポジティブ、ドルの代替通貨として2011年まで急伸してきた金相場にはネガティブと評価されている。

ドルの通貨価値回復がいよいよ現実の動きとなり始める中、異例な金融緩和という有事対応で買われてきた金価格は、これまでの緩和プレミアムの吐き出しを迫られており、長期トレンドラインへの回帰を迫られることになる。

■金価格の長期トレンドを考えるヒント

問題は、この長期トレンドラインをどのように設定すれば良いのかである。当然に金価格の変動要因は数多く存在し、その時代によって金価格は乱高下することになる。例えば、1970年代はオイルショックが金価格の急騰を招き、逆に1990年代は中央銀行の保有金売却などが金価格の急落を招いた。

ここでは、一つだけ長期インフレ環境からの視点を紹介しておきたい。

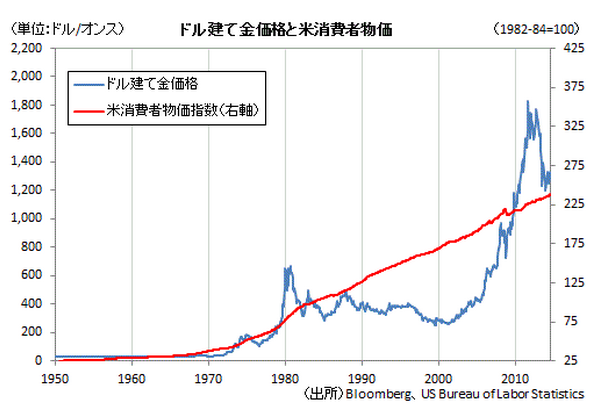

最も代表的な米国の消費者物価指数(CPI)の場合だと、ほぼ一貫して上昇している。1982?84年を100とすると、1990年1月が127.5、2000年1月が169.3、2010年1月が217.5、直近の2014年7月が237.9となっている。FRBのインフレ目標は前年比+2%となっているが、長期トレンドとしてはこれに近いインフレ率が実現していることが確認できる。

目盛りの設定状況によってどのような結論も導き出すことが可能だが、金価格が利上げ開始という金融政策の転換を消化したと判断できる一つの指標が、この米CPIとドル建て金価格の交差する時期になるだろう。金価格にオーバーシュートは付き物であるが、例えば下図のような目盛りの設定が可能である。この場合だと、1,100ドルをコアに上下100ドル程度のレンジで金価格はボトム確認に向かうことになる。1,000ドル台を割り込むような動きになると、下向きのオーバーシュートと言えるだろう。

そしてこうした長期トレンドへの回帰後は、安定した経済環境が実現すればという条件の下で、金価格は年率2%前後のペースで上昇するトレンドに回帰するというのが金価格の10年、20年、30年後の鳥瞰図となる。あとは、このトレンドに修正を迫る力を見極め、インフレ率とどのような乖離を生じるのかを検証していくことになる。

小菅努のコモディティ分析?メルマガで読み解く資源時代?

会員制の有料メルマガです(週2回以上、月間20本程度を発行)。

コモディティの基礎知識から専門的な分析まで提供しています。

詳細や購読のお申し込み方法は http://foomii.com/00025 をご覧下さい。