世界の金需要、「西から東へ」

機関投資家のための運用情報誌「オル・イン」Vol30 Winter,2013(2013年12月)号より。

■7?9月期の金需要は前年比21%減、だが消費者需要はおおむね堅調

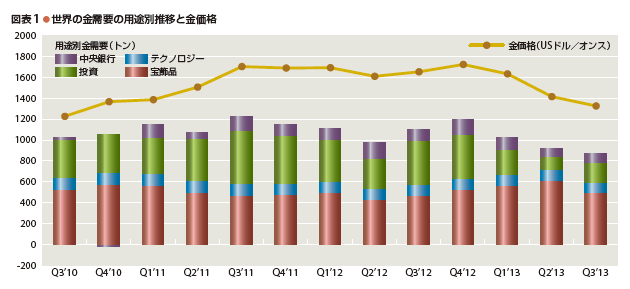

「ゴールド・デマンド・トレンド 2013年第3四半期」*1によれば、2013年7?9月期の金需要は世界全体で868.5トン(金額ベースで370億米ドル)となり、前年同期と比較して21%の減少となった。これは金の現物を裏付けとするETFからの資金流出と、政府によるさまざまな規制が実施されたインドにおける需要の減少が主因である。

一方で、大半の国での宝飾品やコイン・金地金といった消費者需要は、金価格の下落基調を受けて堅調に推移し、第2四半期からの傾向が継続した形である。

インドは経常赤字対策として、2012年1月から段階的に金の輸入税を引き上げてきた。かつて1%だった関税は、現在では15%である。しかし貿易赤字対策としてはさほどの効果が得られず、13年7月に政府は金の輸入にさらなる規制を課した。金貨の全面輸入禁止や、「80:20の原則」(金の輸入に対し20%を再輸出)等の措置である。

こうした複雑な新規制とルピーの急落は、明らかに需要の抑制要因となっている。しかし、インド国民の金に対する潜在的な購買意欲は衰えることなく、長期間休眠していた不法ルートによる金輸入の話も聞かれるほどだ。

世界の宝飾品需要は、前年同期比5%増の487トンと、年初来最高の水準となっている。とりわけ中国では、価格が調整後に安定的に推移したことで前年同期比29%増の需要となった。このほか中東、トルコ、東南アジア全般でも需要は堅調で、世界の金需要は「西から東へ」と移動しつつあるようだ。

金地金・金貨への投資も、前年同期比で6%の増加となった。一方、金ETFからは119トンの純流出となり、主に戦術的投資家の売りが継続したと見られているが、売却額は減少傾向にある。また世界の中央銀行による純購入額は93トンと、11四半期連続での買い越しとなった。

■テールリスク発生への備えに金の組み入れがもたらす効果

金投資をリスク管理の一環として位置づけ、ポートフォリオに金を組み入れようという考え方が広がりつつある。リスク管理といってもポートフォリオの中には多くのリスク要素が内在し、その管理手法も多様であるが、ポートフォリオ全体のリスクを低減させる大原則が「分散」であることに、今も昔も変わりはない。

多くの投資家は、伝統的資産である株式や債券を、資産のコアとして保有する。金は株式でもなく債券でもないが、これらの資産とは全く異なる動きをし、古代から愛される“伝統的”実物資産なのである。

また金は、独特の需給構造によりマクロ環境との関連が薄く、流動性も高いため低コストで新たなベータの獲得が可能である。金をポートフォリオに組み入れることでリスク対比リターンが改善することは、実証結果でも示されている。

その他にも金はデフォルトのない究極の安全資産であり、金の通貨的側面に着目した通貨分散や、高インフレ時のヘッジ機能など、金独自のさまざまな特性を有している。

テールイベントの発生時においても、金はその効果を発揮する。「テールリスク」あるいは「テールイベント」という言葉は投資家の間にかなり浸透してきたが、この10年足らずの間に、サブプライム・ショック、リーマン・ショック、欧州債務危機、さらに日本においては東日本大震災と、100年に1度と言われるテールイベントが4回も発生している。市場の不安定さが増して激動の時代に突入したとも考えられ、現在も先進国の財政問題や地政学的なリスクなど、懸念材料は後を絶たない。

日本も例外ではない。国の借金は1000兆円を超え、債務残高はGDP対比で200%超と先進国の中でも突出して高い状況にある。欧州債務危機の影響を受けて上昇したCDSスプレッドの水準などを見ると最悪期からは脱したように思われるが、日本の長期金利は1%を下回る低水準であり、財政に対する信認が何かのきっかけで崩れてしまうと、一気に危険性が高まるかもしれない。

では金利が1%上昇すると、債券はどれだけのマイナスを被るのであろうか。たとえば、保有する債券ポートフォリオのデュレーションが7年なら、単純計算で実に7%程度(期間リターン)の下落が見込まれる。

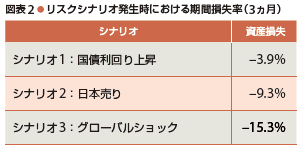

そこで、以下に3つのリスクシナリオを想定し、金の組み入れ効果を算出してみた。*2

?国債利回り上昇シナリオ――適正な金利上昇を想定。長期金利は1%上昇するが、株式市場は期待通り(実質6.0%想定)。

?日本売りシナリオ――日本の金利が上昇し(長期金利が1%上昇)、株式が下落(日本株式50%の下落)。しかし外国株式は堅調で期待通り(実質7.6%想定)。

?グローバルショック・シナリオ――先進国の金利が上昇し、世界の株式が下落。

図表2は、日本債券61%、外国債券12%、日本株式10%、外国株式10%、およびキャッシュを保有するポートフォリオが、3ヵ月間で被る期間損失である。このようなリスクシナリオの発生時においても金を5%程度組み入れれば、金の上昇率を実質0%と仮定しても損失抑制効果が期待される。

さらに過去の事例からすると、テールリスク発生時の金価格は相対的にパフォーマンスが良好で、金保有による一層の効果が期待できる可能性もある。

先進国市場で株式が上昇する中、テールリスク発生への危機意識は薄れつつある。しかし余裕のできた今こそ、万が一の備えをより強固にしておくのも良いのではないだろうか。

*1「ゴールド・デマンド・トレンド」の詳細:

http://www.gold.org/investment/research/regular_reports/gold_demand_trends/gold_demand_trends_ japanese/

*2 詳細は「日本の投資家にとってのテールリスクと金の役割」(ワールドゴールドカンシル2012年12月)に掲載