なぜスイスの銀行が金の消費寄託サービスの費用を引き上げたのか

スイスの銀行が金の消費寄託サービスの費用を引き上げたのは、金市場と銀行業界において、どのような変化がが起きているからなのでしょうか。ブリオンボールトのリサーチ主任エィドリアン・アッシュの記事を基に、日本市場責任者ホワイトハウス佐藤敦子が、今回のニュースの背景を追加解説しています。

まず、消費寄託サービスについて説明してみましょう。

消費寄託サービスとは、このサービス提供企業が、商品を売却しながらもその商品の所有権を保有し続け、その商品を運用して収益を出すというシステムです。

そのため、その商品を貸し出し金利を得ること、もしくはこの商品を担保としてローンを得ることも可能であり、必要であればその商品を売却し資金を得ることもできるのです。

このようなことから、このサービスを提供する企業にとっては、運用次第によっては高い収益を上げられる魅力のあるサービスといえるでしょう。

しかし、もしこの商品を販売している企業が破綻した場合は、この商品の「所有権を持たない購入者」は、他の債権者同様に扱われ、必ずしもその商品(もしくはその商品の価値相当の資金)を受け取ることができない可能性があります。

これが、多くの主要銀行が行う、もしくは行ってきた金の消費寄託サービスなのです。しかし、先週UBSとクレディ・スイスは、この消費寄託サービスの大規模な法人顧客向け費用を引き上げることを明らかにしました。この理由としては、今後ヘッジファンドや機関投資家などの大規模な法人顧客が、消費寄託の方法ではなく、所有権を保有して金を保管する特定保管へと移行する事を奨励するためとしています。

先でも述べたように、金の消費寄託サービスでは、銀行で預金した場合と同様に、銀行がその所有権を保有し、それを運用することができます。しかし、昨今この方法で収益を上げることができなくなっているのです。そこで、なぜ収益が出なくなってしまったのかをまず見ることとしましょう。

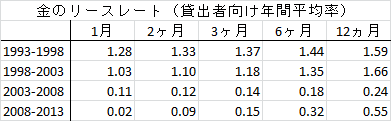

金の貸し出し金利(リースレート)は下記のように推移しています。

ここでは、金のリースレートは、必ずしもここ数年下げたのではなく、既に過去十年間において、かなり低くなっていることが分かります。このリースレートの低下の一因としては、長引く低金利があります。かつては、金の貸し出し者は、金を貸し出すことで得た資金を貸し出すことで、利益を得ていました。しかし、長引く低金利は、それを困難なものとしたのです。

それに加え、リースレートが低下した主な要因は、過去に鉱山会社が行っていた、産出費用を調達し、将来の価格下落をヘッジするために行っていた、金の先物売りがなくなったためでもあるのです。一般に金のリースレートは、通貨金利よりも低く、金を生産する鉱山会社にとっては運転資金を調達するために魅力的であるものでした。そのため、鉱山会社はブリオンバンクから金を借り、それをその時の市場価格で売却し、その売却代金で金を採掘し、そこ産出した金を借りた金の返却に充てていたのです。

先の表からも分かるように、金のリースレートは米ドルの借り入れ金利より低く、産出した金で借りた金を返せる鉱山会社にとっては、金価格の下落リスクをヘッジすることもでき、価格が下落を続けていた1980年代以降の20年間はとても効果的なスキームであったのです。しかし、2001年から急上昇を始めた金価格において、このスキームは必要のないものとなってしまい、金を貸し出す需要が激減したのです。

そして先に加え、金融危機以降、更なる危機を防ぐために導入されている、もしくは今後導入される金融機関への規制が、金の貸し出しのニーズをさらに減らすこととなりました。

ブリオンボールトが取引をしているブリオンバンクやスイスの貴金属専門会社によると、主要銀行は、かつてはその健全性を監督機関へ証明するために、金の現物の保有を望んでいたとのことです。それが、消費寄託の形態であり、運用されたり、貸し出される金であるとしても。

スイスにおいては、特に主要銀行は、このような消費寄託の金を、富裕層が利用している小規模なプライベートバンクから集めていました。これは、この規模のプライベートバンクは、主要銀行が持つセキュリティー厳重な地下金庫を持たなかったためです。そして、その金は主要銀行のバランスシートに計上されていたのです。

この消費寄託システムについては、このニュースを伝える先週のファイナンシャルタイムズで次のように説明されています。

「一般的な消費寄託システムにおいては、預けられた金は、その銀行のバランスシートに計上されます。(しかし、規制の変更により、銀行のバランスシートが拡大することで)、その資本率を引き上げなければならなくなったのです。」

ここで触れている規制の変更とは、銀行が個人もしくは法人に融資する際、少なくともその一部相当額を自己資本として保有しなければならない、もしくは、中央銀行で保有されなければならないというものです。この規制は既にあるものですが、新しい規制であるバーゼルIIIにおいては、2007年の金融危機を再発させないためにも、その自己資本率がさらに引き上げられることとなっているのです。

この規制が導入される前は、消費寄託の金を提供することで、この金は少なくとも銀行のバ ランスシートに計上することで監督当局にその健全性を示すというメリットがありました。しかし、新しい規制により、消費寄託の金のを保有することで、バランスシートが拡大し、自己資本率をそれ相当分引き上げなければならないという、追加費用と手続きが発生するために、このサービスが銀行にとっては魅力を持たないものとなってしまったのです。当然、需要のない貸し出されていない金は収益をもたらすこともありません。

これらの要因は、銀行が提供する金のサービスを大きく変えざるを得なくさせ、今後更なる変化を遂げることになるのではないかと考えます。先のファイナンシャルタイムズを含む主要メディアが伝えるには、スイスの銀行は消費寄託サービスの費用を20%引き上げるとのこと。また、ダウジョーンズによると、これらの銀行は、特定保管の費用を引き下げているとのことです。

しかし、個人投資家にとっては、これらの銀行で特定保管することは引き続き割高であると考えます。それは、スイスのプライベートバンクは、年間保管料として1%以上をその顧客へ請求しているために、例えこの率が多少下げたとしても、その費用が大きく変わることはないと考えるためです。

しかし、今回の動きは金市場と銀行業界の金のサービスが新しい領域に入ったと言えるのではないかと考えます。それは、一つには金のような中核的資産を特定保管で所有するという流れができたこと、そして、今後消費寄託サービスで利益を生み出すことが困難な環境となったということからです。

最後に余談となりますが、金を保有する際に主要銀行で提供されていた消費寄託サービスが主流でなければ、ブリオンボールトは存在しなかったのです。それは、ブリオンボールト設立者のポール・タスティンが、この会社を設立した2003年の一年前に金を購入しようとした際に、提供企業の破綻リスクのない特定保管の金を購入することがいかに困難であるかを知ったことで、ビジネス機会を見出し、金の特定保管サービスを提供するブリオンボールトが設立されたためです。

※参考文献 「ゴールドのすべて」池水雄一 エイチスクエア(株)発行

資産保護のために金の購入をお考えですか。金の調査団体であり、金現物市場を開拓しているワールドゴールドカウンシル(WGC)が資本参加をし、一般投資家へそのサービスを推薦している、オンライン金取引において世界一の実績を持つブリオンボールトでは、日本のお客様にスイスでの金保管サービスを提供しています。

Adrian Ash, 09 Feb '13

エィドリアン・アッシュは、ブリオンボールトのリサーチ主任として、市場分析ページ「Gold News」を編集しています。また、Forbeなどの主要金融分析サイトへ定期的に寄稿すると共に、BBCに市場専門家として定期的に出演しています。その市場分析は、英国のファイナンシャル・タイムズ、エコノミスト、米国のCNBC、Bloomberg、ドイツのDer Stern、FT Deutshland、イタリアのIl Sole 24 Ore、日本では日経新聞などの主要メディアでも頻繁に引用されています。

弊社現職に至る前には、一般投資家へ金融投資アドバイスを提供するロンドンでも有数な出版会社「Fleet Street Publication」の編集者を務め、2003年から2008年までは、英国の主要経済雑誌「The Daily Reckoning]のシティ・コレスポンダントを務めていました。

【元記事】なぜスイスの銀行が金の消費寄託サービスの費用を引き上げたのか