中央銀行の金本位制の復活はありうるのか

100年戦争、政府による管理、そして金への信認の高まりと時代は移り変わってきました。

金への投資は常にどこでも政治的な判断が関ります。ここで、ブリオンボールトのエィドリアン・アッシュが解説しています。

それは、金は非人間的で、永久的であり、錆びて朽ち果てることもないことから、人々が他の人による言葉や約束を信じられない際に利用することからです。

しかし、どれだけ金を購入するかで、経済や通貨や社会が健全に動いていると人々が判断しているかを量ることもできるといえるでしょう。

例えば5%の金準備が増加することは20分の1の確率で先行きへの不安があることを示すとも見ることができます。

そのために、他の金のディーラーや金投資を奨励している機関とは異なり、ブリオンボールトは中央銀行が金を購入することを喜ばしいこととは思っていません。

しかし、公的機関が金を購入すべきではないと言っているのではありません。ただ、このような機関が金を購入する際は、将来に何かしらの問題が起こる前兆である傾向があると考えるのです。

それでは、金本位制が導入されていた1875年に遡ってみましょう。当時硬貨や紙幣を含み通貨は金で裏付けされていました。

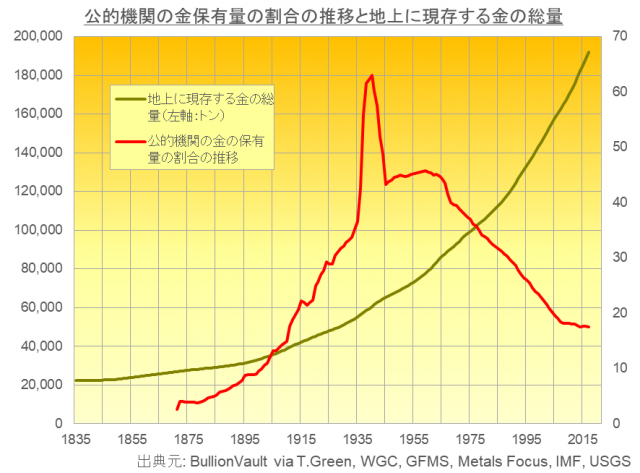

それにもかかわらず、「全世界の金準備は1100トン以上ではなかったものの、流通していた金貨は3000トンに至っていた。」とTimothy Green氏はワールドゴールドカウンシルのための1999年の研究論文に記述しています。

民間の人々は、製造された地金金貨を保有し、金本位制は意図的にではなく必然的に始まっていたのです。

つまりは、当時の金本位制は、世界の人々が金によって冨の交換を行う方法を選択したということなのです。そして、国家が保有する金地金は、独裁者やテクノクラートの羨望の眼差しを浴びながら保管され続けました。

1895年には、「6100トンの金が流通し、2750トンの金準備が中央銀行によって保管されていました。そして1905年には、そのバランスが中央銀行へと傾き、4710トンを中央銀行が保管し、3916トンが個人によって保有されていました。」とGreen氏は述べています。

そして、第1次世界大戦の直前には、3年におよぶドイツのプロイセン王やロシアのニコライ2世に牽引されて公的機関による金購入が進み、8100トンへと至っていました。

この20世紀のの現象と現代の個人投資家の現象を比較するのは難しいかもしれません。

当時の中央銀行が保有した金準備は、1914年までに産出された金総量の20%に至っていました。その後中央銀行を含む公的機関は、この水準に10年ほど前にやっと金準備の総量を引き上げたのでした。

この傾向は第二次世界大戦の前に一時休止しましたが、第一次世界大戦終戦から90年ほど経過していました。

第一次世界大戦が終わり1919年に人々が戦場から戻る中で、戦後恐慌が起こり、それまで個人が金保有を進めていた傾向が国単位でも起きてきたのでした。

そのために、金は政府の保管庫に急激なペースで積み増されると同時に、共産国、社会主義国、帝国主義国などで人々の自由が制限されていくことになりました。

失業率の高さやファシズムや欧州における武力増強は、これらの国々での金の備蓄をさらに進め、その代表的な国はアメリカ合衆国で、その富を急激に蓄え管理しようとしました。

そして、1933年には、ベルリンのナチス政府がオーストリア、チェコスロバキア、ポーランド、ベルギー、オランダが貯蔵している金や中央ヨーロッパのユダヤ人から金を没収する中で、米国政府は個人が金を所有することを違法とし、人々が保有している金を国に売却することを、それに従わない場合は1万ドルの罰金と投獄されるとして強いたのでした。

ルーズベルト大統領は、国民保有の金を没収した上に、米国ドルの価値も金1トロイオンスあたり$20.67から$35へと下げたのでした。そのために、国外で所有されている金が新たに高い価格が付けられた米国へ流れ込んできたのでした。

そして、米国は第2次世界大戦時に英国やロシアから戦艦や食料や石油や戦闘機の対価として更に金を集めていったのでした。そしてこの傾向は「欧州の中央銀行が保有していた金を米国財務省へと売却して、戦後の復興のために必要としていたドルを得るために、戦後も続いていきました。」とTimothly Green氏は説明しています。

そのピークであった1949年には、米国財務省は世界の公的機関が保有する金の70%を保有していました。こうして、米国は世界の金の在庫のほぼ全てを吸い込むように獲得していったのでした。それは、米国が現在まで続いている世界経済や政治において支配を強めていった時期と同じくします。

それでは、第一次世界大戦終戦後100年を経て、そして金融危機後10年の今、中央銀行の金を巡る動きが活発となる等、なぜ歴史を繰り返そうとしているのでしょうか。

この背景には、まず中央銀行の動きは市場が注目をする傾向があります。それは、今月のベネズエラがロンドンで保管する金を送還しようとしたニュースや、先週の英国主要紙テレグラフが伝えた、フランスの中央銀行がイングランド銀行の保管業務を奪い取ろうと計画しているというニュースなどからも分かることでしょう。

率直に言って、フランスが世界の金市場の役割を担うという可能性は低く、英国はブレグジットで揺れているとはいえ、世界の金市場の中心のロンドンの地位を揺るがす事は無いでしょう。そして、EU圏ではないスイスがロンドンに次ぐ第2の地位を確立していることからも、ロンドンの世界の金市場の中心の位置づけを揺るがす可能性があるとすれば、パリよりも上海の方が高いと言えるでしょう。それは、あくまでも中国政府が金地金の輸出を禁止している規制撤廃するという条件ですが。

ロンドン貴金属市場協会の年次会議は、来年上海黄金交易所と協賛で上海で開催されます。これが中国にとっては地金市場の世界の中心となる一つの機会になるのでしょうか。中国は確かに世界最大の金産出国で、輸入国で、消費国でもあります。また、中国の中央銀行は過去10年間に金準備を増加させています。それは、必ずしもロシアやトルコの水準ではないにしてもです。

21世紀は「中国の時代」と多くの人々は予想しています。そして、金の流れは東に向いていることは確かでしょう。

中国が、20世紀の権力者が1914年を前に金を国有化し、競って備蓄していた際とは異なる考えを持っていることを祈りましょう。そして、中国の中央銀行が金に目をつけるか否かは別としても、世界が金本位制に戻るべきと考える前に次の点も考慮すべきでしょう。

それは、世界がデジタル化されたクレジットに溢れ、量的緩和やゼロ金利を含む低金利政策を主要中央銀行が導入している際に、金本位制のような金融政策を再導入するのは明らかに困難であることです。

また、別の角度で見てみると、例えば英国が1931年に金本位制を終えていなかったとしたら、社会闘争や第二次世界大戦を超えて植民地帝国が崩壊し、英国病とも呼ばれる経済状況の悪化の中で英国経済を支え続けられていたどうかということです。

金本位制の復活は全く無いとは言えないでしょう。しかし、政府管理下で個人の活動が監視される傾向は、二つの世界大戦が終了した20世紀半ば以降高まりつつある中で、世界は金本位制を、それを必要とする大惨事や危機的状況無くして再び始めることができるのでしょうか。

私は「(金本位制を望む)希望」は、1918年11月11日11時の第一次世界大戦終戦以来伝統となったリメンバランスデーや退役軍人の日に感じられた、泣き叫ぶような痛み同様にナイーブな感情であるかもしれないことを恐れます。

そして、二度とこのような日が起こらないことを祈らずにはいられないのです。

エィドリアン・アッシュは、ブリオンボールトのリサーチ主任として、市場分析ページ「Gold News」を編集しています。また、Forbeなどの主要金融分析サイトへ定期的に寄稿すると共に、BBCに市場専門家として定期的に出演しています。その市場分析は、英国のファイナンシャル・タイムズ、エコノミスト、米国のCNBC、Bloomberg、ドイツのDer Stern、FT Deutshland、イタリアのIl Sole 24 Ore、日本では日経新聞などの主要メディアでも頻繁に引用されています。

弊社現職に至る前には、一般投資家へ金融投資アドバイスを提供するロンドンでも有数な出版会社「Fleet Street Publication」の編集者を務め、2003年から2008年までは、英国の主要経済雑誌「The Daily Reckoning]のシティ・コレスポンダントを務めていました。