ゴールドは弱気?強気?

(5年)

9月10月とゴールド弱気論が台頭していますが、このところ少しまた空気が変わってきたようです。少し現在の情況を見直してみましょう。

「弱気論」

・Goldman Sachs:ゴールドは「スラムダンクのような売り」に見舞われるだろうと。2014年の平均価格は1144ドル。

・Credit Suisse:ゴールドはしばらく本格的に上昇することはないだろう。

・Morgan Stanley:ゴールドからは避難したほうがいい。

・Paul Walker:ゴールドの時代終わり。今後10-15年下落基調のマーケットが続くだろう。1000ドル割れ、600ドル近辺までの下げがありえる。

とまあ、弱気が多いに台頭していました。しかしやはりあまりに弱気に偏ったマーケットにはふとしたきっかけで買戻しの波に飲み込まれました。まず弱気論の根拠を挙げると、金融緩和の終了、景気回復による株高、近い将来の実質金利の上昇(Paul Walkerはこれがすべてだと言い切りました。)、Gold ETFの売り、中国の買いが止まることなどがあげられます。ゴールドは10月の前半には1300ドルを割り込み、一時1250ドルまで下げる場面がありました。10月15日時点でのComexの投資家ポジションは前週からロングが80トン減少(342トンロングから262トンへ減少)、つまり80トンもの売りが10月8日から15日の間に出たことになります。弱気の見通しに乗った投資家がそれだけいたということですね。価格も1317ドル近辺から1250ドルまで下げました。

しかしこの弱気は17日の中国の格付け会社の米国債格下げの動きをきっかけに、ショートカバーでSnowball effectで大きなショート筋による買戻しが発生、ゴールドは1280ドルから1320ドルまで一挙に上昇。そして22日に発表された9月分の雇用統計によって、(少なくとも一時的には)弱気論は吹き飛ばされる形となりました。NFP(非農業部門雇用者数Nonfarm Payroll)は18万人の増加の予想に対して14万8000人の増加。失業率は7.2%で若干の良化。このNFPによってマーケットは金融緩和縮小の延期がほぼ間違いなくなったということで、金融緩和の継続により、株価は上昇。そしてゴールドをはじめとするメタルも上昇、ゴールドは発表直後には1312ドルから1332ドルと一瞬で20ドル値が飛びました。その後1345ドルまで買われて、ニューヨークの終わりは1340ドル近辺となりました。その後は1330-1360ドルの範囲での神経質な動きが続いています。31日のFOMC後の記者会見ではほぼ予想通りの内容でありましたが、逆にFOMC前に1360ドルまで買い上げられた分、会見と同時に1340ドル割れまで売られて、まさにbuy the rumor, sell the fact.でした。現在はショートカバーが一巡し、このレベルではアジアの実需の買いも静かであり、次の指標は11月8日発表の10月分の米雇用統計ということになりそうです。

「弱気論への反論」

・中国

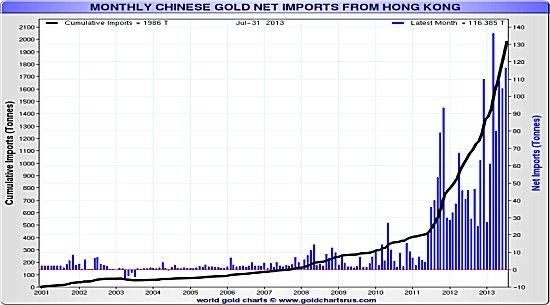

さてそれでは弱気論に対する反論もみてみましょう。まずはやはりアジアの実需買い。中国は今年記録的な量のゴールドを買っており、このままいくと1000トン以上は確実といわれています。中国の需要の特徴はやはり価格に対して非常に敏感であるということ。そのため今後はおそらく上値を追っていくような買い方ではなく、価格の下げを積極的に拾っていくという買い方で、下値を支える最大の力となるでしょう。

(香港からの中国のゴールド輸入量:月別&累計)

・インド

インドは政府のゴールド輸入に対する抑制的政策(10%を超えた輸入関税、輸入量の20%を付加価値をつけて再輸出しなければならないという新たなルール、そしてルピー安によるルピー建てゴールド価格の高騰など)により、現在はオフィシャルなるーとからの輸入はほぼ止まっている状態です。しかしそのために国内のゴールド価格は国際価格にたいして120ドルをいうとんでもないプレミアムがついているという報道がありました。当然のことながら、密輸が急激に増えており、その逮捕者の数は例年の数倍になるといことです。密輸で実際に検挙される人の割り愛はわずかに1/5もしくは1/10といわれています。ということは、実際には相当量おそらく数10トンもしくは100トンを超える量のゴールドがインドに入っていると考えます。とすればおそらく政府の政策は長続きはしないでしょう。中長期的にはインドのゴールド買いは大きな変化はないと思います。

(ルピー建てゴールド価格の動き)

・ゴールド生産コスト

生産コストは必ずしも相場の底値を保証するものではありません。コストを割っても生産を続けるほうが、全く止めてまた再開するコストを考えると赤字を出しても生産を続けるほうが、まだ経済的ということはありえます。しかしそれを永続的に続けることはできません。生産コストは確実に長期的には相場の下支えになりえます。2012年のAll in Costは1211ドルであったとGFMSは発表していますが、2013年はおそらく1300ドルに近いところまできているのではないでしょうか。だとすればここから大きく下がったレベルでゴールドが長い間(2-3年といった)取引されるのは想像しにくいですね。Paul Walker(友人なので呼び捨て御免)は1000ドルを割り込んで600ドルくらいまで下落しても驚かないと言ってましたが、僕は驚きます。笑。大部分の鉱山会社の経営が成り立たなくなり、生産も大きく減少するでしょう。もしそうなるとやはりそれは価格の上昇圧力になるはずです。

・ETFの売りの終結

今年の弱気相場の主演はやはりGold ETFです。昨年年末の最高残高2647トンから直近の1898トンまで約750トンものゴールドを売ったことになります。(ちなみにそれ以上の量のゴールドを中国が買っていますね。)問題はこの売りがいったいいつまで続くのかということです。ここまで売ってきているのはファンドを中心としたより短期的な投資家。ETFの商品としての特徴から言っても年金をはじめとした長期的投資家は相当数存在し、短期的な投資家の脱出が終わったときがこの売りが終わるときでしょうか。それがいつになるか、どれだけ減ったあとになるのかはわかりませんが、さすがにもうそろそろではないかという気がします。

(Gold ETFの残高推移とゴールド価格)

・金融緩和の縮小の延長と米国財政問題の先送り

9月には始まると思われていた金融緩和の縮小は早くても来年2014年前半であることがほぼ確定となりました。FRBのもっとも重視するのは「雇用」。これが劇的に改善しない限り、そもそも金融緩和を止めるわけにはいかないのがFRBの考え方(少なくともBernanke議長の考えた方です。もし11月8日の雇用統計の数字が悪いものになると、金融緩和の縮小はさらに先延ばしされることになるのではないでしょうか。そして先送りされた米国の債務上限引き上げ問題は時間の問題でまた吹き出てくることになります。金融緩和はステロイドのようなもの。始めるのは簡単ですが、問題はほぼステロイド中毒状態にある米経済からいかにそのステロイドを抜くことができるのか、です。出口戦略は相当困難なタスクとなり、これは新議長のイエレン氏はしょっぱなから難しい仕事を引き受けることになります。おそらくはこういった米国の財政状況と組み合うことになるはずです。一筋縄ではもちろんいきません。逆に様様な問題に直面し、経済的な波乱に見舞われる可能性も否定できません。そうなるとゴールドの強材料となりえるでしょう。

以上2013年10月月末現在のゴールドマーケットを取り巻く情況を分析してみました。一言でいうと、上値を追うには実需以外の、投資のマネーがゴールドに流入することが必要。大きく下げるためには中国やインドといった下値にならぶ実需の買い以上の売りが必要。現在のレベルを大きく変えるためにはやはり、投資家の今後の動きが鍵になりますね。そして投資家を動かすのはFRBの政策、そしてそれはやはり米国の経済情勢、端的には雇用統計のような経済指標になるのでしょう。

個人的には1200ドルを大きく割って下がることはないと思っています。上値は逆に1500ドルを超えてファンドが買い上げるだけのイベントがない限り、そのレベルでは今度は実需が利食いの売りに回り相場の頭を押さえることになりそうです。

以上。

★池水氏の著書『THE GOLD ゴールドのすべて』好評発売中!!

http://www.hsquare.jp/the_gold.html

★池水氏によるブルースレポート

http://www.ovalnext.co.jp/bruce/