金投資が2018年を目前に急増

12月の金需要はトランプ大統領が選出されて以来の高いものとなりました。

金の投資は、2017年の終わりに13ヶ月ぶりの高い水準を記録していました。ブリオンボールトのリサーチダイレクターのエィドリアン・アッシュがここで解説をしています。

ブリオンボールトにおいては、12月の月間金保管量が約659キロ増加し、2016年11月にトランプ大統領が選出され金需要が急増していた時以来の需要の高さを見せ、顧客が保有する金の保管総量は38.7トンとなっていました。

また、12月は銀の需要も2017年で最も高い水準で、月間で売却量を差し引いた購入量が10.9トン増と2016年11月以来の量となっていました。

これにより、ブリオンボールトの保有する銀の保管総量は、700トンと新記録を更新していました。しかし、2017年に株価が史上最高値の更新を続ける中、金と銀の需要は、顧客が価格の上昇で売却し、下落で購入するといった戦略的な取引を行ったことから、年間の需要は前年比ほぼ50%減で、2017年通年の金投資の需要は1.5トンで、前年の過去4年間の最高値の2.7トンからは45.5%減となり、銀投資の需要は、53.8トンと2016年から46%減となっていました。

2018年の金へ影響を与える重要な点は、これまでのように、他の資産クラスがどのような動きをするかとなり、もし株価がこれまでのように堅調に推移するのであれば、金の需要は伸びないでしょう。しかし、このような時にこそ金融システムの保険ともいえる金を購入する時期ではあるのです。そのために、ブリオンボールトの顧客は購入を進めていたと思われます。

昨年12月は、世界株式市場が、MSCIワールドインデックスのように5年連続で上昇して終わり、仮想通貨のビットコインが、昨年初頭から12回以上も市場高値を更新した後にその価格を33%近く下げていました。

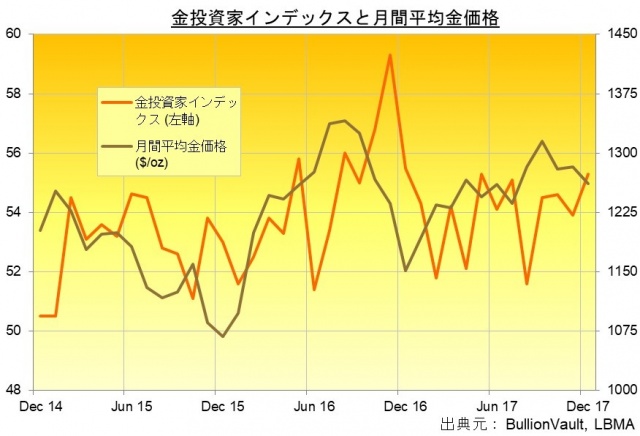

金価格はドル建てで1.6%下げ、5ヶ月ぶりの低値を付けていました。そして、金投資家インデックスは2017年に金価格と逆の動きを11回することとなり、5月の最高値とほぼ同水準の55.3と、11月の53.9から上昇していました。

ブリオンボールトの金・銀投資家インデックスは、個人投資家の現物地金への投資傾向を、実際に行われた取引のデータを元に示す数値です。なお、ブリオンボールトの顧客は89%が西欧と北米諸国に居住しており、全顧客が保有する資産は20億ドル(約2100億円)を超えています。そして、この数値はその月の購入量が売却量を上回ったネット購入者数と、その月の売却量が購入量を上回ったネット売却者数のバランスで、50である場合はその数値が完ぺきに一致したことを意味します。

そして、50を上回った場合は購入者数が売却者数を上回ったことを意味し、この最高値は金価格が史上最高値を記録した2011年9月の71.7で、過去5年間の再低値は2015年1月の50.5となっています。2017年にこの数値は、価格と逆の動きをしており、つまり顧客は価格が下げると購入を進め、価格が上昇すると売却をしていたということです。そして、この傾向は2009年10月にデータが算出され始めて以来の長期間続いています。

月間平均金価格が下落したことで、ブリオンボールトを利用して、金の購入を始めた新規顧客、もしくは購入を進めた既存の顧客数は、前月比11.4%増となっていました。これは、3ヶ月ぶりの高い水準で、2017年の月間平均を7.8%上回るものでとなります。それに対し、金を売却した顧客数は前月比12.5%減と、2017年の月間平均から21.3%減となっていました。

銀においても、銀の購入者数は前月比27.2%増で7月以来の高い数値で、それに対し銀売却者数は28.4%減で7月以来の低い数値となっていました。そのために、銀投資家インデックスは51.0から53.9へと上昇し、7月以来の高い数値となっていました。

クリスマス休暇などにもかかわらず、12月は新規購入者数が前月比14.8%増と増加し、2017年においては5番目に多い新規顧客数となっていました。

これは、5年平均値を6.4%上回り、12月のこの高い数値は、ドイツとイタリアからの顧客によって牽引されていたことも興味深いものとなりました。

2017年を通しても、ブリオンボールトを利用するトップ10の市場の中で、ドイツのみが、その顧客数が過去5年間の平均を上回る大きな伸びを見せていました。これは、文化的なものが背景となっており、ワールドゴールドカウンシルの最新の雑誌の記事でも弊社リサーチ部門が解説していますが、一番の理由は将来のリスクに備えて保険を準備するというドイツ人の国民性であると言えるでしょう。

2018年の投資戦略を準備をしている世界の貯蓄者は、ドイツ人の傾向を心に留めておく必要があるかもしれません。過去のパターンが必ずしも繰り返されるとは限りませんが、過去に米株式S&P500種指数が10%以上下げた際に金は常に上昇していました。資産ポートフォリオの10%を金に投資することで、株式60%、債券40%のポートフォリオと比較して、その損失を半分に抑えることが、金融危機を含む過去40年間の英国市場では証明されています。日本市場においては、1990年から2014年の間であれば、損失が金を含まないポートフォリオよりも軽減されていることがデータで見ることができます。

世界金融危機は、遠い昔のように思われるかもしれません。しかし、米国株式市場は、史上2番目に長期の上昇を続けています。次にS&P500種指数が下げた際に金が上昇することは保証されていませんが、株価が下げるのは「もし」ではなく「いつ」であろうことからも、歴史的に投資の分散のために使われてきた金の投資を検討する機会ではあるのではないでしょうか。

エィドリアン・アッシュは、ブリオンボールトのリサーチ主任として、市場分析ページ「Gold News」を編集しています。また、Forbeなどの主要金融分析サイトへ定期的に寄稿すると共に、BBCに市場専門家として定期的に出演しています。その市場分析は、英国のファイナンシャル・タイムズ、エコノミスト、米国のCNBC、Bloomberg、ドイツのDer Stern、FT Deutshland、イタリアのIl Sole 24 Ore、日本では日経新聞などの主要メディアでも頻繁に引用されています。

弊社現職に至る前には、一般投資家へ金融投資アドバイスを提供するロンドンでも有数な出版会社「Fleet Street Publication」の編集者を務め、2003年から2008年までは、英国の主要経済雑誌「The Daily Reckoning]のシティ・コレスポンダントを務めていました。