ゴールドとプラチナの現物の動き

今週はゴールドとプラチナの現物の動き関係の話題を書きましょう。中国のゴールド輸入、英国からのゴールドの動き、そして南アのプラチナ輸出先に関する話です。

「中国のゴールド輸入量のギャップ」

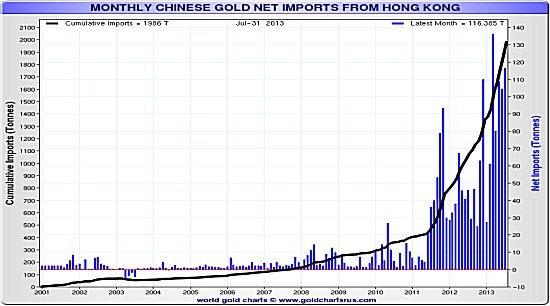

中国の中央銀行である中国人民銀行がそのゴールドの保有量をそれまでの600トンから1054トンに増加したと発表したのは2009年で、ほぼ5年前のことでした。それ以来中国は公式には、「ゴールドはマーケット規模が小さすぎて(3.8兆ドルにもおよぶ世界一の)外貨準備の多様化に適した資産だとは考えていない」という考えを繰り返してきました。しかし2013年のゴールドの輸入量と実際の消費量を比べてみるとそこには大きなギャップが存在しています。この差を買ったのは中央銀行ではないかという憶測を市場参加者が抱いても当然だと思われます。

2月17日にThe China Gold Associationの発表した統計によると、2013年の中国のゴールドの需要は前年比41%増加し1176トンとなり、インドを追い抜き世界最大のゴールド需要国となりした。中国は香港経由で1158トンと2012年の倍以上のゴールドを輸入しました。そして中国国内では428トンのゴールドを産出し、これも前年から6%の増加となっています。またその上に、上海からの直接のゴールドの輸入もあります(その数字は発表されませんが)。これらの公表された数字を積み上げると、中国のゴールド消費量は、2013年は1700トンを越え、実際に発表されているより500トンも多いということになります。

中央銀行がまた今(1054トン)よりも遥かに大きな数字のゴールド保有高を突然発表することも、まわりの環境が整い、彼らが発表したいというタイミングになることがあれば、十分にありえると思います。ちょうど2009年にそれまでの600トンを突然1054トンであると発表したように。もちろんこの500トンものギャップが、中央銀行の買いだけではないと思われ、宝飾業者や銀行などが相当の在庫を積み増しているという見方もあり、(中間)在庫として存在している限り、最終需要として数字にはまだ出てこないのです。また中国の宝飾産業は急速に発展しており、中国からの宝飾の輸出は必ずしも統計ではつかみきれていません。ですから中央銀行だけではなく、社会のいろんなセグメント、個人から銀行にいたるまでが資金をゴールドに振り分けているのではないでしょうか。人々はより裕福になっており、その資金の行く先が中国では未だに限られており、ゴールドは魅力的な投資対象であるからです。特に人民元が過大評価されており、将来的に人民元の危機を向かえるか引き下げしかありえないと感じる中国人も多く、そんな彼らにとってもっとも適した選択肢であるのでしょう。

「英国からのゴールドの輸出」

2013年のロンドンからのゴールドの輸出量はETFの売り総量の倍に近い量になりました。2012年は160トンだけだったものが、2013年はロンドンから輸出された現物ゴールドは1739トンになったのです。この数字は輸入量の5倍以上であり、世界のゴールドの年間鉱山生産量のほぼ60%に相当します。そしてロンドンに保管されているETFのゴールドの売りのほぼ倍です。

ETFの売りと英国からのゴールド輸出量のギャップは、ヘッジファンドや、富豪ファミリーのゴールド現物投資からの売りだと思われます。歴史的にゴールドの現物はロンドンにて保管するというのが慣例になっています。

しかし一方スイスにおけるゴールド投資の保有高は、結果的に増加したかもしれないと見られています。スイスは1960年代後半から、ゴールドの輸入が輸出を13000トンも上回っており、外国の投資家がスイスを「ゴールドの蓄積」場所に使ってきたといえます。

2013年のゴールドマーケットは両極化したと言えます。欧米の投資家の売り、アジアの実需家の買い。その現物の動きの特徴は、英国からスイスを経由してアジアへという動きでした。そしてそれはちょうど一ヶ月のずれを持って起こりました。投資家がETF(ラージバー:400オンス=約12.5kg)を売り、それをロンドンからスイスへ空輸、1kg バーなどの小売用のバーに鋳なおし、それがインドや中国に輸出されるというプロセスです。英国のゴールド輸出の77%はスイス向け。香港とUAEが16%を占めます。今年はこの英国からスイスへの輸出はETFの売りが減少するのにつけて大きく減少することが予想されます。

「スイス、南アからのPGM輸入量」

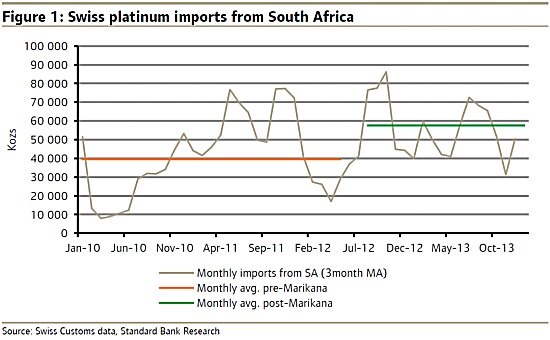

先週1月のスイスPGM輸出入通関の数字が発表されました。それによるとスイスはネットでプラチナの輸入となり、その数量は79000toz(約2.5トン)でした。スイスに入ってくるプラチナのほとんどが南アフリカからのもの(148000tozのうち106000toz)で、その大部分(69000tozの輸出のうち52000toz)が中国に輸出されます。

南アは1月に106000tozのプラチナをスイスに輸出しました。(12月は33500toz)しかし2月にはその量は大きく減少するはずです。1月上旬から始まったストライキの影響でメタルのデリバリーに支障をきたすはずです。

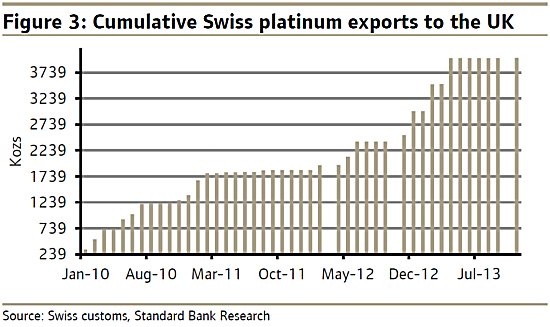

2012年8月に南アでマリカナ事件(鉱山労働者ストで衝突があり30人あまりが命を落とした事件)がありました。それ以来南アからスイスへのプラチナ輸出の月平均は59800toz(約1.9トン)であり、2010年からマリカナ事件までのあいだの平均の39500tozよりも大きく増加しています。マリカナ以前のレベルが「普通のレベル」であるとするならば、マリカナ後は今回の大規模なストのために余分なプラチナを輸出していたと考えられます。つまり南アの鉱山会社は2012年から350,000toz(約10.9トン)の在庫をスイスに蓄積していったと考えられます。これはだいたい6週間分の鉱山生産にあたります。

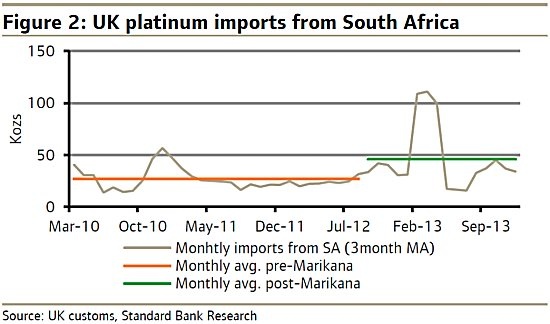

英国の1月の輸出入統計はまだでていませんが、同じように南アから英国へのプラチナ輸出を計算すると2010年からマリカナ事件までの間の平均は27000tozであり、事件以降は45800tozに増加しており、これはスイスと同様に6週間分の鉱山生産が余分に輸出されていることになります。

ロンドンに輸出されたプラチナの一部はETF見合いであると思われますが、それ以上にプラチナが運ばれています。スイスだけでも過去2年間に2.16moz(約67トン)のプラチナをロンドンに輸出しており、2010年からの累計にすると4moz(約124トン)のプラチナがスイスからロンドンに移動しており、そのほとんどがロンドンを出て行っていません。2013年年初にはロンドンには3.27moz(約101トン)のプラチナ在庫が存在し、年間に251,000toz(約7.8トン)輸入しているので、年末には3.52moz(約109.5トン)まで増えていたと考えられます。結果的にはこの在庫はETF見合いの分だけではなく、南アの鉱山会社がいざというときのために在庫をしておいたものであると考えられます。この結果、彼らはスイスとロンドンに合計して12週間分の在庫があると推測します。

ストライキはまだ5週目ですが、これが12週間以上続いて初めて価格が上がり始めると思います。ただ在庫がどれほど売りとして出てくるかということに、ここからの相場の上昇は左右されると思います。プラチナの地上在庫の量が多いため、もし1500ドルを超えるような上昇があったとしてもそれは一時的な上昇となり、投資家の買いが一息つくとどうしてもラリーに維持は難しいのではないかと思います。

以上

★池水氏の著書『THE GOLD ゴールドのすべて』好評発売中!!

http://www.hsquare.jp/the_gold.html

★池水氏によるブルースレポート

http://www.ovalnext.co.jp/bruce/