WGC レポート:China’s gold market - progress and prospects

今週は先日World Gold Councilが発表した中国のゴールドマーケットに関するレポートを見てみようと思います。

WGC レポート:China’s gold market - progress and prospects

Executive Summary - 要約

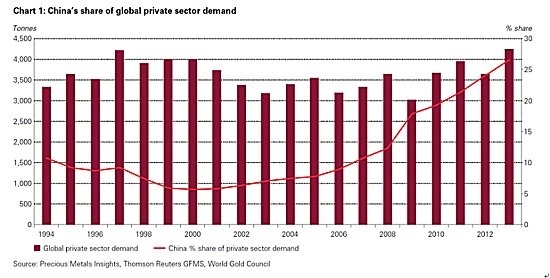

2013年は中国は世界の中央銀行など公的機関を除くゴールドの需要の26%を占めました(下Chart1)。ゴールドの価格下落をきっかけに中国の消費者や投資家は宝飾や地金を合わせて259トンも買い、中国は名実ともに世界一の宝飾と地金現物投資のマーケットとなっています。1990年代後半にゴールドマーケットの部分的自由化が始まってから、いまや世界最大のゴールド生産国であり需要国になりました。

この事実は中国が世界のゴールド需要におけるもっとも重要な変動要因になったということを示しているといえるでしょう。このレポートは中国が世界をリードするゴールド国になったことの要因と将来はどうなるのかということを考察します。

(Chart1: 中国の世界私的部門での需要シェア)

Key Conclusions - 重要点のまとめ

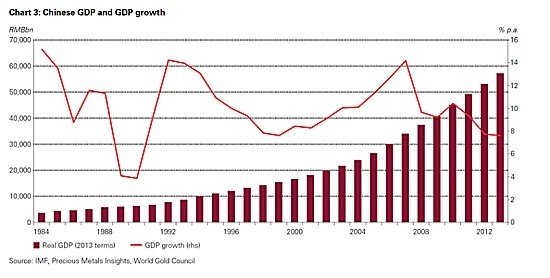

中国の都市化の進行によって人口が1000万人以上の都市は170都市以上に増え、これらの都市に住むミドルクラスの人々は3億人に達し、2020年まで5億人になると見られています。これら可処分所得が多い人々そして限られた投資対象を考えるとゴールドに対する需要は今後も伸びていくものと思われます。

(中国のGDPとその伸び)

中国の貯蓄率は高く、中国の銀行には7.5兆ドルもの預金が預けられており、ゴールドの占める割合は未だ非常に少なく3000億ドル程度。不動産は値上がりがいており、他にこれといった選択肢もない状況で、ゴールドは安定した投資しやすい対象と考えられています。中国の投資家はペーパーゴールドよりも現物を好み、ゴールドに対する投資の大部分が、スモールバー、贈答用のゴールドバーもしくは純金積立などの現物ベースのものになっています。新しいゴールド投資の商品への需要は2017年までには500トン近くまでの増加が予想されており、これは昨年2013年の記録的需要を25%も上回ることになります。

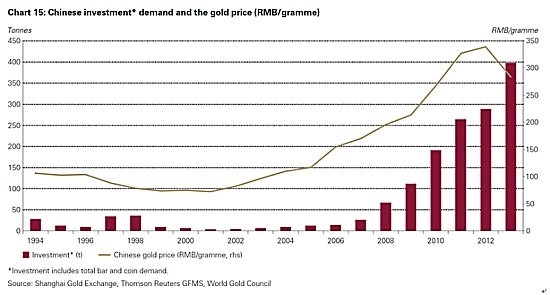

(中国のゴールド投資需要と人民元建て価格の動き)

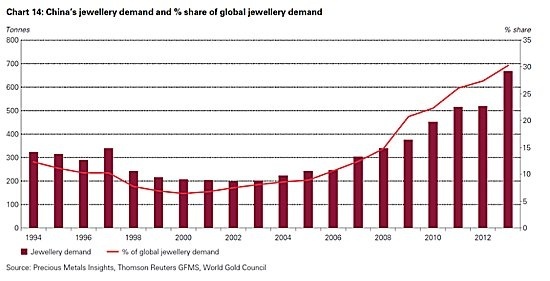

中国は世界一の宝飾需要国になりました。過去10年間でその市場規模は3倍になり、2013年の需要は669トンでした。これは世界の宝飾需要の30%に当たります。今後の見通しでは、この需要は増加していき、2017年には780トンにまで達すると見られています。今では10万軒を超える貴金属商が24金の宝飾品を商っており、その加工業者は何千もの数で中国全土に存在しています。

(中国の宝飾需要と世界の需要における割合)

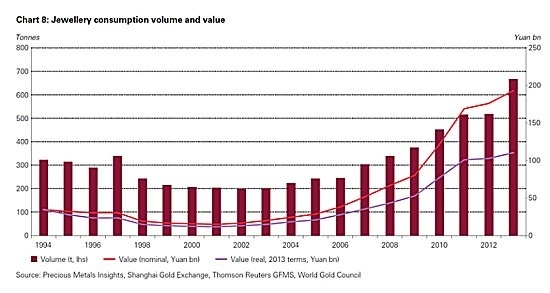

(宝飾需要-数量と金額の推移)

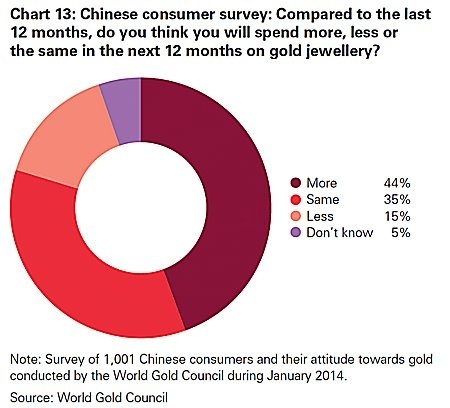

ゴールドに対する消費者心理は変わりありません。宝飾品の40%が結婚式関係の需要ですが、宝飾品への欲望はそういった冠婚葬祭や贈り物としてのものを超えています。このWGCのレポートのために集計したアンケートによれば回答した消費者の80%が今後一年で24カラットのゴールド宝飾品を購入することを続けるもしくは増やすと回答しています。その理由としてゴールドは長期的にその価値を持ち続けるであろうと思うこと、そして彼ら自身の可処分所得が増えると考えているからです。

(今後一年にゴールド宝飾品を買う可能性についてのアンケート結果)

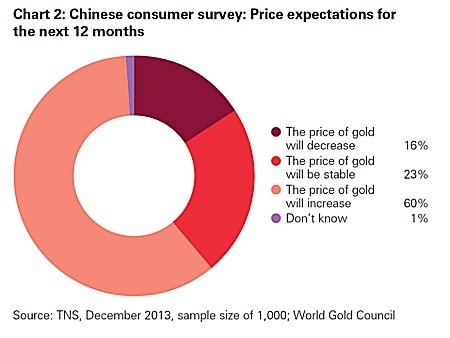

(中国消費者サーベイ:今度一年間の価格見通し)

・中国の電子産業のゴールド需要はこれから4年間、少しながら増えることを予想。工業用需要全体の中でも電子産業がその主要な需要となり、2003年の16トンから2013年には66トンまで増加しています。また、中国は健康産業での「ナノゴールド」の利用を代表とするようなゴールドに関係した特許においても世界をリードしています。

・中国の公的なゴールド準備は1054トンで世界で6番目です。これは2013年末で3.8兆ドルの外貨準備高の1%にすぎず、市場では中国政府がその持ち高を増やしているのではないかという見方が強くなっています。

・中国はマイナーなゴールド生産国であったのが、現在は世界最大の生産国となりました。過去10年でその生産量は217トンから437トンと約2倍に増加しました。

「このレポートによる相場への影響」

1.短期的には弱気要因

2013年の相場の大幅な下落により中国の投資家はおそらく必要以上に宝飾や地金を買いました。そのため今年2014年はその反動、そして相場の反転上昇により中国の買いは限られたものになるでしょう。これは短期的には弱材料。これに加えてシャドーバンキング対策としての中央銀行の人民元安誘導政策で、人民元建てのゴールドは値上がりしており、よりゴールド買いを抑制することになりそうです。上海黄金交易所(SGE)の現物取引ボリュームと上海期貨(SHFE)の先物のpremium/discountは中国でのゴールドの需要の強さを表すバロメーターとなっていますが、SGEのボリュームは昨年同期に比べて減少、先物は3月4月とプレミアムから数ドルのディスカウントに陥っており、その買い意欲の減退を示しています。

そしてもう一つ気になる点がこのレポートにはありました。それはゴールドがChinese Commodity Financing Deals (CCFDs)にゴールドが使われているという記述です。特に最近、この資金調達のためのトレードに利用された銅がポジション整理のために売られるという恐れから急落したということもあり、ゴールドにも同じことが起こるのではという恐れが出ています。これは具体的には輸入されたゴールドをゴールドローンやLCによって低利の資金調達に使い、その資金をビジネスの運転資金に使ったり、投機に使うということです。資金の借り手はゴールドのリスクはヘッジする(買いと同時に売りヘッジ)ので、現物の需要という意味ではまったくマーケットに影響を与えないはずです。確かにこの説は一定の説得力があります。昨年の中国のゴールドのグロスの輸入量は1400トンにも達したのにもかかわらずゴールドの相場は下落(これは銅やプラチナに関しても記録的な輸入量であったのに関わらず、相場が上がらなかったことと共通します)。このレポートを作成したPrecious Metals Insightsという元GFMSのコンサルト会社によると、裏付けとなる統計は発表されていないが、2013年にこの資金調達ビジネスに使われ、シャドーバンキングに結びついたゴールドの量は1000トンに達する可能性があるとしています。しかしこの説はWGCのレポート発表後のロイターのインタビューで補足説明がなされました。

・この1000トンものゴールドが流通在庫として存在しているのか、中央銀行やファンドなどのほかの投資家が持っているものなのかの可能性があるが、WGCはゴールドの大部分は一般市民の手にある現物であると思っている。

・必ずしも1000トンが資金調達に使われているわけではなく、過去五年間に中国に輸入されたゴールドの余剰在庫のもっと少ないポーション(UBSはこれを822トンと推測)が実際の資金調達に当てられているのではないか。

・銅とゴールドを利用した資金調達の大きな違いはゴールドは実際に現物が出入りしているということです。地金が輸入され、少しだけ加工されたゴールド製品が香港に輸出されます。(地金のままでは輸出は許されていません。)銅の場合は実際の物は倉庫に寝ており、それを担保とした証券で取引がなされています。

いずれにしても、最終的に投資家の手によって買い切られないものがどれくらい存在しているのかはその量によってはこの先相場の頭を抑える要因になりそうです。

2.長期的には強気要因

2014年は一時的に落ち込む需要ですが、翌年から持ち直し、2013年の1066トンの需要から2017年には1350トンと27%の増加を予想しています。このレポートは現在の中国の経時的な緊張状況を背景として書かれており、どちらかといえば控えめな内容ではないかと思われます。中期的に見れば中国の都市化、実質収入の上昇、高い貯蓄率は健在であり、過去5年間の中国のゴールド需要の伸びのスピードは、インターネットの普及のスピードよりも速く、その勢いは止まらないと思われます。とするとまだまだ中国の需要は伸びそうです。そしてそれは世界のゴールドマーケットにとって非常に大きな強気要因であると言えるでしょう。

以上

★池水氏の著書『THE GOLD ゴールドのすべて』好評発売中!!

http://www.hsquare.jp/the_gold.html

★池水氏によるブルースレポート

http://www.ovalnext.co.jp/bruce/